发布日期:2024-12-24 04:13 点击次数:142

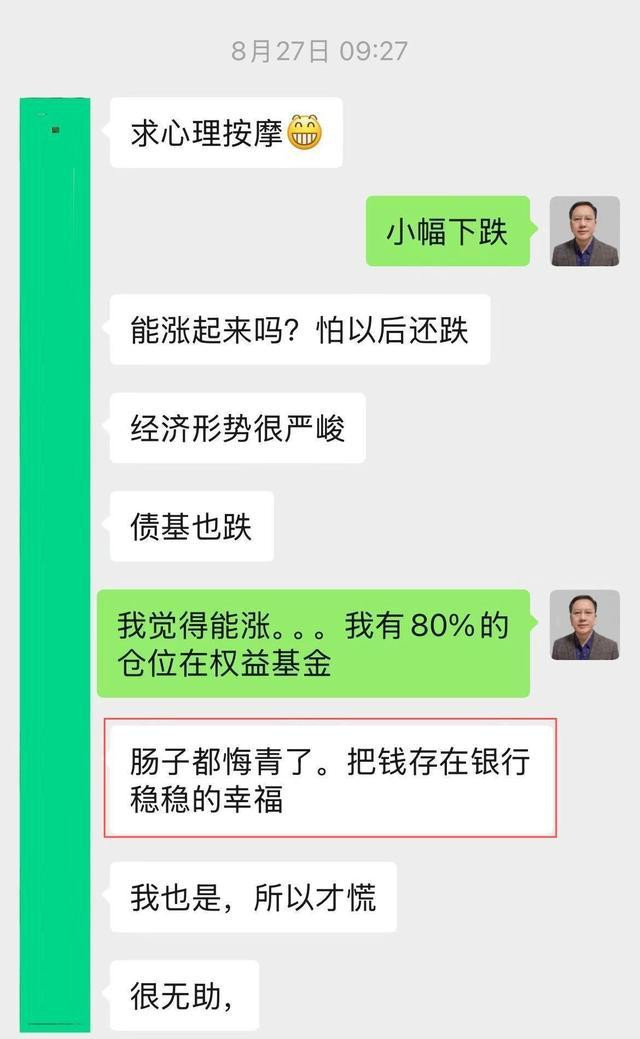

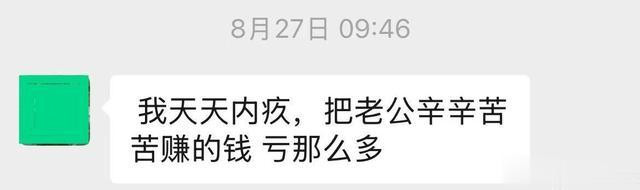

熊市难熬,焦虑、恐惧、后悔、内疚等负面情绪让人寝食难安。

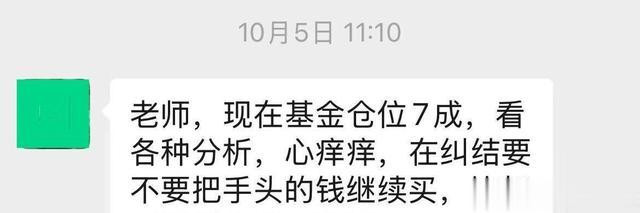

牛市来了,人的贪婪重新被激发,生怕错过每一个赚钱机会,恨不得把每一分钱都投进去。

熊市多长阳,牛市多长阴。

一遇到大幅调整,曾经对大牛市无限憧憬并且重仓了的投资者不禁又心惊胆颤,一下子又回到熊市思维……

投资难赚钱有很多因素,但最重要的莫过于相当多的投资者高估了自己的风险承受能力,投入了超过自己风险承受能力的仓位。

01

仓位即心态。

空仓的投资者大涨时懊恼不堪,大跌时开心不已。

满仓的投资者大涨时豪情万丈,大跌时如履薄冰。

当然,空仓和满仓是投资持仓的两种极端情形。

越接近空仓,越盼着股市下跌。

越接近满仓,越希望股市上涨。

如何才能面对股市涨跌而波澜不惊呢?

肯定是一种既不空仓、也不满仓的状况。

比如股债均配的半仓状态,行情涨了市值增加(高兴),行情下跌多了可以补一部分仓位增加筹码(平静),是一种进可攻退可守、让人心理平稳的均衡状态。

可惜相当多投资者并没有风险适配的概念,进入股市就重仓甚至满仓投入。

可以这样说,凡是重仓的投资者,多少都高估了自己对波动和风险的承受能力,实际上做了风险错配。

重仓之下必然患得患失,心态失衡之下必然操作变形,而操作变形大概率会城导致投资亏损。

为什么投资者那么喜欢重仓呢?

11月26日,学生在贵州省黔东南苗族侗族自治州从江县城关第三小学在冬季运动会暨丰收节上参加表演展示。

本次书写比赛采用统一用纸,规定书写内容,同学们认真投入,一笔一划,端正书写,得到了较好的锻炼,同时也提升与展示了自我。“行云似流水,落笔如云烟。”赛场上,同学们全神贯注,坐姿端正,握笔规范,认真书写着每一个字母。同学们用优美的英文书写展现了他们的朝气和风采。

当然是因为想追求高收益,而重仓(偏股配置)产生的高收益也确实诱人。

问题是,高收益可望不可即,有谁能在2014-2015年和2019-2021年的相对低点介入、高点退出?

拿最近的行情说事可能大家更容易理解,有几个人能在9月24日之前买入、10月8日成功逃顶?

因为根本拿不到的高收益诱惑而重仓投入,是不是有点幼稚?

说是也不是,因为参与者众,应该还是搏一搏、不撞南墙不回头的赌博心理使然。

02

股票仓位由低到高,对应着如图所示的几类基金:

(数据来源:Choice数据)

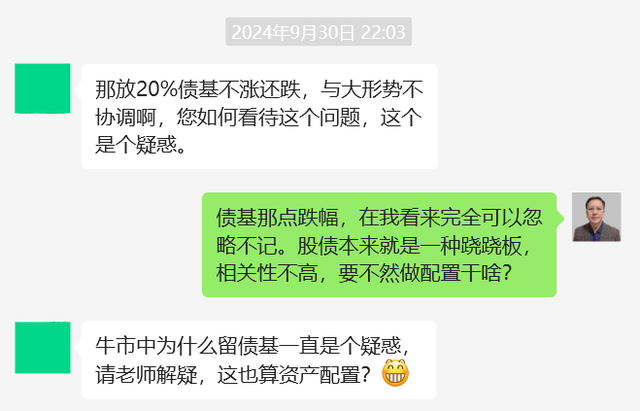

1、债券型基金,股票仓位基本为零,近十年平均回报51.61%,回报曲线最为平滑,接近一条斜斜向上的直线。

2、偏债混合型基金,股票仓位20%以下,近十年平均回报74.94%,波动较小,回报曲线也较为平滑。

3、平衡混合型基金,股票仓位50%左右,近十的平均回报99.14%,波动较大。

4、偏股混合型基金或者被动指数型基金,股票仓位通常在80%或以上,近十年平均回报61.66-106.89%,波动最大。

对普通投资者来说,初入市的标配应该是纯债型基金,由短久期债基开始,逐渐过渡到中长久期债基,体会一下固收产品的波动。

债券型基金指数近十年年化回报4%左右,最大回撤5%左右。

如果对中长久期债基的波动习以为常,可以配置少部分权益资产(总仓位20%以下),或者直接投资偏债混合型基金。

偏债混合型基金指数近十年的年化收益率5-6%(股票牛市计算应该在8%或者略高一点的水平),最大回撤约8%,与30年国债指数的最大回撤水平相当。

其实绝大部分投资者实际能承受的最大回撤也就是8-10%的样子,包括一些上涨过程中嚷嚷着能承受20-30%最大回撤的投资者。

因此,我认为绝大部分投资者的定位,就应该在这个水平:80%以上的固收,20%以下的权益,相当于一种固收+,年化回报5-8%,最大回撤8%左右。

普通投资者的天花板,是将权益配置到50%左右,也就是投资平衡混合型基金。

平衡混合型基金指数近十年年化回报5%左右(牛市计算最高可能到10%左右),最大回撤30%左右。

为什么说这是普通投资者的天花板呢?因为30%的最大回撤,足以让所有投资者极度不舒适。

至于极少数在股市摸爬滚打多年的资深投资者,当然可以尝试提高权益仓位,不过权益仓位过高依然是极大的考验。

熬过漫漫熊市,终于迎来牛市,回本盈利后也极难避免降低权益仓位的冲动。

最后的投资结果,可能也就是与股债均配的回报水平大致相当吧。

03

无论有没有牛市,投资获利都是相当困难的事。

熊市把人套踏实了,大不了装死就是了。

真正的考验其实在牛市。

熬过三四年熊市,好不容易回本获利了,要不要减仓?

不减!来一个深幅调整,重新涨上来,重新回本获利,就问你减不减……

牛市才是真正折磨人的开始。

你不知道牛市到底会怎么运行,会不会重演2022年7月、2023年3月、2024年5月的见顶回落?

反复几次,你会怀疑是否真的会有牛市,是否会出现失去的XX年……

现在3200点,经历几次涨涨跌跌的颠簸,你能坚持到4000点吗?

真的出现5000点、6000点甚至1万点,真的跟你有关系吗?

所以审慎而客观地评估自己的风险承受能力,调整与自己风险承受能力相匹配的权益仓位,恐怕是每一位投资者首要面对的问题。

道阻且长专业配资推荐,行稳致远。

Powered by 联华证券机构_专业股票配资_正规专业股票配资_在线专业股票配资公司 @2013-2022 RSS地图 HTML地图

Copyright Powered by站群系统 © 2009-2029 联华证券 版权所有